2024年から開始した新NISAにより、投資について考えている方が増えたと思います。

株式や投資信託はなんとなくわかるけど債券について知りたいと思った方もいるのではないでしょうか。

この記事を読むことで

・債券とはなにか

・実際に債券投資をするときの考え方

を学ぶことができます。

なるべくわかりやすいように解説するのでぜひ最後まで読んでみてください。

債券とは

債券の概要

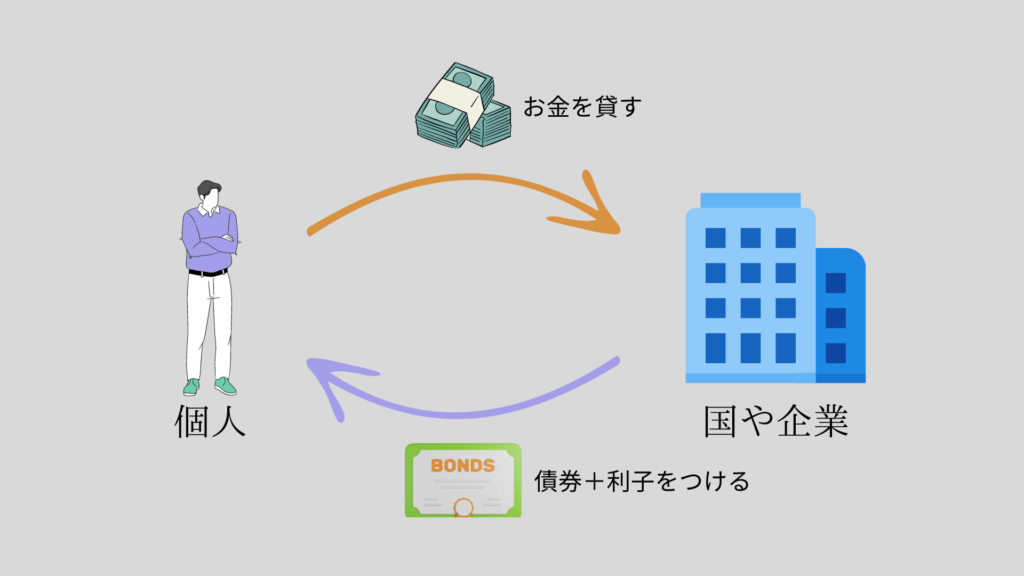

債券は国や会社が資金を集めるために発行します。

「期限がきたらお金を返すので一時的にお金を貸してください」という借用証書のようなものです。

ただ貸して返ってくるだけではお金を貸す側にメリットがありませんよね。

そのため「お金を貸してくれている間は毎年利子を払いますよ」というメリットがついています。

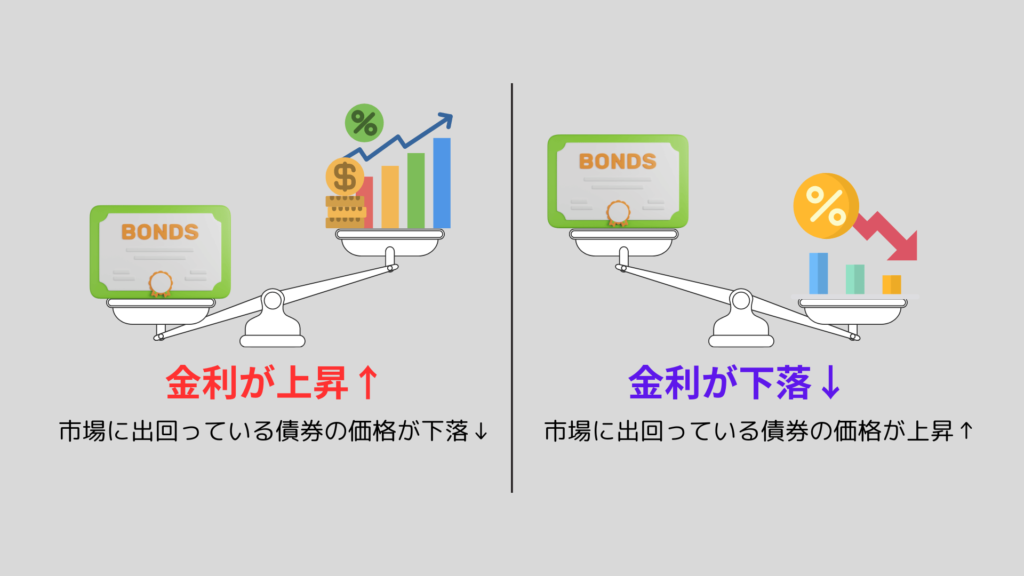

債券と市場金利の関係

一般的に金利が高くなれば債券価格は下落し、金利が低くなれば債券価格は上昇するという関係性にあります。

詳細は「新発債と既発債」の項目で説明しています。

債券のメリット/デメリット

| メリット | デメリット |

| 銀行預金よりも利息が高い | 貸付先が倒産するとお金が返ってこない |

| 購入から満期までの利益が把握しやすい | 外国債券では為替で損をする可能性あり |

| 途中で売却が可能 | 金利の変動で価格が下落する可能性あり |

メリットとデメリットは状況によって表裏一体です。

途中で売却しても想定より利益が得られない場合もあるでしょう。

為替や金利の状況によっては円安で利益を得たり、金利が下がって価格が上昇したりすることもあるかもしれません。

大切なのは自分が投資する商品の仕組みを理解しつつ、自分の許容範囲内のリスクをとりながら投資することです。

債券の格付け

お金を貸した先が倒産(破綻)してしまうと貸したお金は返ってきません。

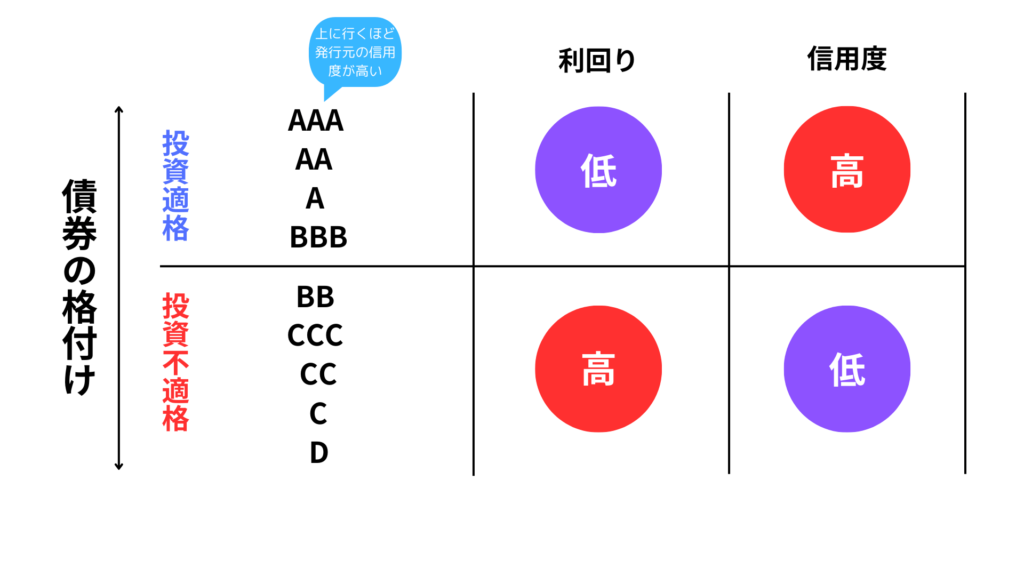

債券は利回りと破綻リスクの面から格付けがされています。

格付けが高いほど貸したお金が返ってくる可能性が高く、格付けが低いほどお金が返ってくる可能性が低くなります。

反面、格付けが高いほど投資家が負うリスクは低くなるため利回りが下がり、格付けが低いほど投資家が負うリスクは高くなるため利回りが上がります。

債券の償還期限

債券ごとに決まっている返済時期のことです。

償還期限を待たずに途中売却もできます。

償還期限が長いほど発行元が倒産するリスクも高くなるため、利率が高くなりやすいです。

債券と株式の違い

| 債券 | 株式 |

| 満期までの保有で額面金額が得られる | 決まったリターンはない |

| 償還期限あり | 償還期限なし |

| 毎年の利息、※償還差益、途中売却で利益を得る | 配当か売却で利益を得る |

※債券を安く買って償還期限がきたときの額面との差額で得られる利益のこと

債券の発行条件

額面金額

債券に記載された金額。

償還期限を迎えたときに返ってくる金額は発行価格ではなく額面金額。

表面利率

額面金額に対して毎年支払われる利息の割合。

発行価格

新しく発行された債券の価格。

償還日

額面金額が返ってくる満期日。

利払日

利息が支払われる日。

利率と利回りの違い

- 利率・・・額面金額に対する年利子の割合

- 利回り・・・投資金額に対してどの程度利益を得られるのか年率で表したもの

利率は額面金額に対して、毎年いくら利子がつくかという意味合いです。

利回りは債券を購入するための総額に対して、利息+売却や満期により得られた利益を全て合わせて年率どの程度儲けられるのかを示したものになります。

債券の種類

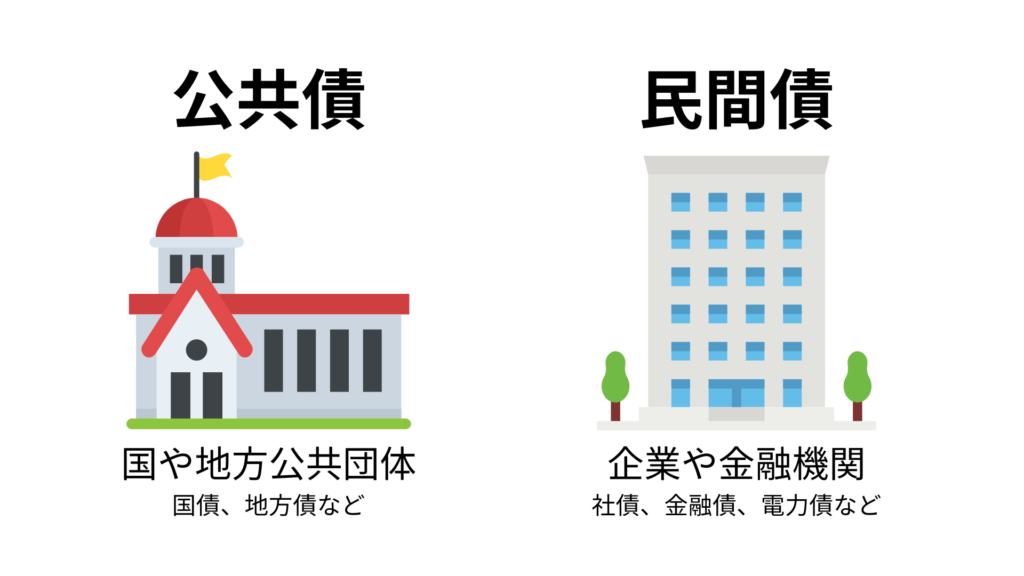

発行体による債券の区分

大きな枠で説明すると国内と外国の債券があります。

ここから国内に絞ってみましょう。

国内の債券には国や地方公共団体が発行する公共債と企業や金融機関が発行する民間債があります。

日本という国よりも、一企業の方が破綻するリスクが高いことは想像しやすいはずです。

利払方法による債券の区分

- 利付債・・・基本的な債券の形態です。額面金額に対しての利率が決まっており毎年利息を受け取れます。利率が変動する利付債もあります。

- 割引債・・・発行価格よりも額面金額が高く設定された債券です。償還差益が約束される代わりに金利がついていません。

債券における新発債と既発債

- 新発債・・・新しく発行された債券

- 既発債・・・既に市場で出回っている債券

金利と債券価格の関係を確認しましょう。

金利が上がると債券価格は下落します。

金利が上がることで新発債の方が既発債と比較して利率がよくなるため、みんなが新発債を欲しがります。

新発債の需要が高まることで市場に出回っている債券の需要が低くなり、価格を下げなければ既発債が売れなくなってしまうという流れです(金利が下がったときは反対)。

債券における仕組債

仕組債とはデリバティブと債券を合わせたものです。

仕組債と名前がつけられている通り複雑な仕組みになっています。

債券における担保付き社債と劣後債

債券を購入した企業が倒産したときには、購入した債券は基本的に紙クズになってしまいます。

しかし企業が資産を整理した上で残ったお金が返ってくる場合があるのです。

これを弁済といいます。

弁済が行われるときは担保付き社債が優先的に弁済され、劣後債の対応は一般的な債券よりもさらに後回しです。

その代わりに劣後債は一般的な債券よりも利率が高く設定されていることが多くなります。

リターンを得るためには相応のリスクを取る必要があるということですね。

債券の購入方法

ネット証券や銀行などで購入することができます。

おすすめはネット証券です。

余計な商品を勧められることもなく、手軽に購入できるためです。

今回は楽天証券での国内債券購入をご紹介します。

①楽天証券にログインして債券→国内債券を選択

②国内債券の一覧から自分が購入したい債券を選択

このようにネット証券なら窓口にいかなくても簡単に債券を購入することができます。

投資で大切なのは「わからないものに投資をしない」ことです。

債券の概要や仕組みを理解することで、目先の利益にとらわれることなくリスクとリターンについて考えることができます。

債券も安全資産ばかりではありません。

国や会社の信用度、財務状況なども把握した上で投資できるようにこれからも学んでいきましょう。